Einleitung in Tagesgeld

Ein Tagesgeldkonto ist ein verzinstes Konto, auf dem Guthaben täglich verfügbar ist und auf dem keine feste Laufzeit oder Kündigungsfrist besteht. Im Gegensatz zu einem Festgeldkonto bietet ein Tagesgeldkonto hohe Flexibilität, da Einlagen jederzeit ohne Verlust von Zinsen abgehoben werden können. In der heutigen Finanzwelt gewinnen Tagesgeldkonten an Bedeutung, da sie eine sichere und gleichzeitig flexible Geldanlage darstellen. Aufgrund der niedrigen Zinsen auf Girokonten und der volatilen Aktienmärkte entscheiden sich viele Anleger für Tagesgeldkonten, um ihr Geld sicher zu parken und dennoch eine kleine Rendite zu erzielen.

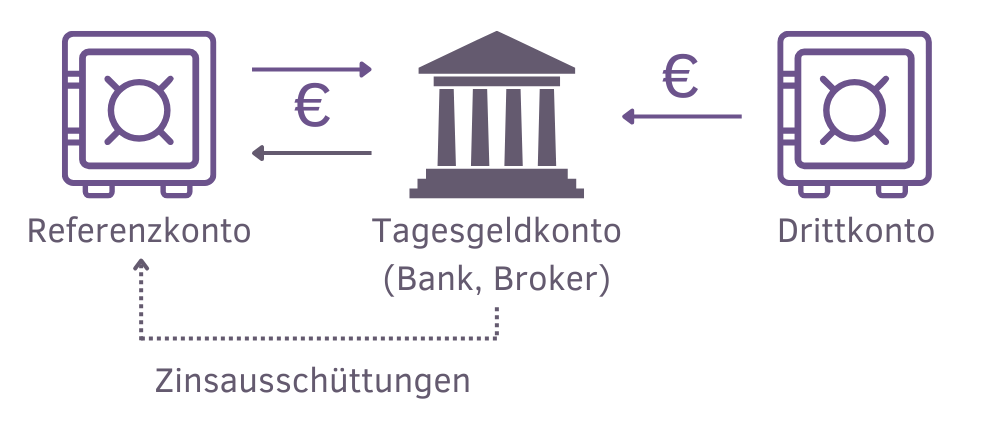

Funktionsweise von Tagesgeld

Ein Tagesgeldkonto funktioniert als flexibles Investment, auf dem Einlagen jederzeit verfügbar sind und verzinst werden. Die Verzinsung erfolgt in der Regel auf Basis des aktuellen Marktzinses und kann je nach Anbieter variieren. Der Zinssatz ist dabei meist variabel, was bedeutet, dass er sich entsprechend der wirtschaftlichen Lage und der Entscheidungen der Bank ändern kann. Ein wichtiger Aspekt bei Tagesgeld ist der Zinseszins-Effekt: Die erwirtschafteten Zinsen werden in regelmäßigen Abständen – oft monatlich, vierteljährlich oder jährlich – dem Konto gutgeschrieben und in der Folge ebenfalls verzinst. Dadurch wächst das Guthaben exponentiell, was insbesondere bei einer längeren Anlagedauer zu einem deutlich höheren Ertrag führen kann. Je häufiger die Zinsgutschriften erfolgen, desto größer ist der Effekt des Zinseszinses, was wiederum zu einer höheren Gesamtrendite führen kann. Entsprechend sollten Anleger bei der Auswahl eines Tagesgeldkontos nicht nur auf die Höhe des Zinssatzes achten, sondern auch darauf, wie oft die Zinsen gutgeschrieben werden, um den größtmöglichen Nutzen aus ihrer Geldanlage zu ziehen.

Die Funktionsweise von Tagesgeld

Vorteile und Nachteile von Tagesgeld

Vorteile von Tagesgeld

Tagesgeld bietet eine Reihe von Vorteilen, die sie zu einer beliebten Wahl für viele Sparer machen. Ein wesentlicher Vorteil ist die hohe Flexibilität: Anleger können jederzeit auf ihr Guthaben zugreifen, ohne Fristen einhalten oder Strafzinsen befürchten zu müssen. Dies macht Tagesgeld ideal für kurzfristige Geldanlagen oder als Notfallreserve. Zudem sind die Einlagen auf einem Tagesgeldkonto durch die gesetzliche Einlagensicherung bis zu einem Betrag von 100.000 Euro pro Kunde und Bank geschützt, was ein hohes Maß an Sicherheit bietet. Ein weiterer Vorteil ist die Möglichkeit, von variablen Zinsen zu profitieren, die sich je nach Marktlage erhöhen können. Im Vergleich zu einem Girokonto bieten Tagesgeldkonten oft höhere Zinsen, wodurch eine kleine, aber konstante Rendite erzielt werden kann. Da keine Mindestanlagesumme erforderlich ist, eignet sich Tagesgeld auch für Sparer mit kleineren Beträgen.

Nachteile von Tagesgeld

Trotz ihrer Flexibilität und Sicherheit hat Tagesgeld auch einige Nachteile, die Sparer berücksichtigen sollten. Der wohl größte Nachteil sind die in der Regel niedrigen Zinssätze, die oft unter der Inflationsrate liegen. Dadurch kann die Kaufkraft des gesparten Geldes über die Zeit abnehmen, insbesondere in Niedrigzinsphasen. Zudem sind die Zinssätze variabel und können jederzeit von der Bank nach unten angepasst werden, was die Planbarkeit der Erträge erschwert. Schließlich bietet Tagesgeld keine Kapitalwachstumsmöglichkeiten wie andere Investitionen (z.B. Aktien und ETFs), da die Erträge ausschließlich aus den Zinsen stammen und keine Wertsteigerung des Kapitals erfolgt.

Auswahlkriterien für Tagesgeld

Bei der Auswahl eines Tagesgeldkontos sollten Anleger auf mehrere wichtige Faktoren achten, um die für sie optimale Entscheidung zu treffen. Ein zentraler Aspekt ist die Einlagensicherung und die Bonität der Bank. Es ist ratsam, ein Konto bei einer Bank zu wählen, die durch die gesetzliche Einlagensicherung bis zu 100.000 Euro pro Kunde abgesichert ist, um im Falle einer Bankeninsolvenz geschützt zu sein. Zudem sollte die Bonität der Bank, also ihre finanzielle Stabilität und Zuverlässigkeit, berücksichtigt werden. Ein weiterer Faktor sind die Mindest- und Höchstanlagesummen: Manche Banken setzen eine Mindesteinlage voraus, um von den besten Zinssätzen zu profitieren, oder haben eine Obergrenze, bis zu der die attraktiven Zinsen gelten. Auch die Häufigkeit der Zinsgutschrift spielt eine Rolle, da eine häufigere Gutschrift – etwa monatlich statt jährlich – den Zinseszinseffekt verstärken und so zu einer höheren Rendite führen kann. Zusätzlich bieten manche Banken spezielle Konditionen wie Willkommensboni oder Sonderaktionen, die insbesondere für Neukunden attraktiv sein können. Solche Angebote sollten jedoch genau geprüft werden, um sicherzustellen, dass sie keine versteckten Bedingungen oder Einschränkungen enthalten, die den Nutzen schmälern könnten. Insgesamt sollten Sparer bei der Auswahl eines Tagesgeldkontos sowohl auf kurzfristige Vorteile als auch auf die langfristige Sicherheit und Rentabilität ihrer Geldanlage achten.

Praktische Tipps für Anleger

Regelmäßiger Zinsvergleich und Wechsel des Anbieters

Ein wichtiger Tipp für den optimalen Umgang mit einem Tagesgeldkonto ist der regelmäßige Vergleich der Zinssätze verschiedener Anbieter. Da die Zinsen für Tagesgeld variabel sind und sich je nach Marktlage oder Geschäftsstrategie der Banken häufig ändern können, lohnt es sich, regelmäßig die aktuellen Konditionen zu überprüfen. Besonders in Niedrigzinsphasen kann ein kleiner Zinsunterschied einen großen Unterschied in der erzielten Rendite ausmachen. Ein Anbieterwechsel ist in der Regel unkompliziert und kann schnell durchgeführt werden. Viele Banken locken zudem Neukunden mit attraktiven Sonderzinsen oder Willkommensboni, was den Wechsel noch lohnenswerter macht. Durch den gezielten Wechsel des Anbieters können Sparer ihre Erträge optimieren und sicherstellen, dass ihr Geld immer zu den bestmöglichen Konditionen angelegt ist.

Unsere Top Brokerempfehlungen

Weiterhin finden Sie die besten Broker, die wir selber getestet haben und somit weiterempfehlen können.

Weltsparen (Raisin)

Die Plattform Weltsparen listet unter anderem Tagesgeldangebote europäischer Banken. Sie bietet zudem Festgelder, Investmentprodukte (ETF-Portfolios, Private Equity und Kryptowährung) sowie eine digitale Vermögensverwaltung an. Dabei haben Kunden mit nur einer Anmeldung Zugriff auf alle Angebote des Portals.

Vorteile:

- Kostenlose Kontoführung

- Marktführende Zinssätze auf Tages- und Festgelder

- Mehr als 300 Angebote aus über 25 Ländern

- Anlage ab 1€ möglich

- Bis zu 3,50% Zinsen auf Festgeld

Nutzung des Zinseszins-Effektes bei Tagesgeld

Ein weiterer Tipp zur Maximierung der Rendite bei Tagesgeldkonten ist die bewusste Nutzung des Zinseszins-Effekts. Da die Zinsen auf Tagesgeldkonten meist regelmäßig gutgeschrieben werden – oft monatlich oder vierteljährlich – werden diese Zinsen ebenfalls verzinst, was zu einem exponentiellen Wachstum des Kapitals führen kann. Um diesen Effekt bestmöglich zu nutzen, sollten Anleger darauf achten, dass die Zinsgutschriften so häufig wie möglich erfolgen. Eine Bank, die monatliche Zinsgutschriften anbietet, kann dabei vorteilhafter sein als eine, die die Zinsen nur jährlich gutgeschrieben hat. Durch die Reinvestition der Zinsen entsteht ein Schneeballeffekt, der bei längerer Anlagedauer zu deutlich höheren Erträgen führen kann.

Kombination von Tagesgeld und anderen Geldanlagen

Obwohl Tagesgeld eine sichere und flexible Investition darstellt, bieten sie in der Regel nur geringe Renditen. Daher ist es ratsam, Tagesgeld als Teil einer diversifizierten Anlagestrategie zu betrachten. Eine Kombination aus Tagesgeld und anderen Spar- oder Anlageformen wie Festgeld, Aktien, ETFs oder Anleihen kann dabei helfen, das Risiko zu streuen und gleichzeitig das Renditepotenzial zu maximieren. Tagesgeld eignet sich gut als Liquiditätsreserve, während andere Anlageformen höhere Renditechancen bieten. Durch eine ausgewogene Mischung unterschiedlicher Geldanlagen können Anleger sowohl die Sicherheit als auch die Ertragschancen ihrer Gesamtstrategie verbessern und besser auf unterschiedliche Marktbedingungen reagieren.

Fazit

Tagesgeld bietet eine flexible und sichere Möglichkeit, Geld kurzfristig anzulegen und gleichzeitig eine kleine Rendite zu erzielen. Sie zeichnen sich durch ihre tägliche Verfügbarkeit und den Schutz durch die gesetzliche Einlagensicherung aus, weisen jedoch meist niedrigere Zinssätze auf, die je nach Marktlage variabel sind. Für Leser, die ein Tagesgeldkonto eröffnen möchten, ist es wichtig, regelmäßig die Zinssätze verschiedener Anbieter zu vergleichen, um von den besten Konditionen zu profitieren, die Bonität und Einlagensicherung der Bank zu berücksichtigen und die Zinsgutschrift-Frequenz zu beachten. Eine kluge Kombination von Tagesgeld mit anderen Geldanlagen kann zudem helfen, eine ausgewogene und renditestarke Anlagestrategie zu entwickeln.